안녕하세요?

월간 시그널플래너입니다.

초여름의 무성한 녹음처럼, 지성한 시그너플래너에서는 많은 일들이 있었어요.

그중에서 여러분께 실제로 도움이 되고, 가장 와닿을 것 같은 업데이트 소식만 신중히 골라 편지 드려요!

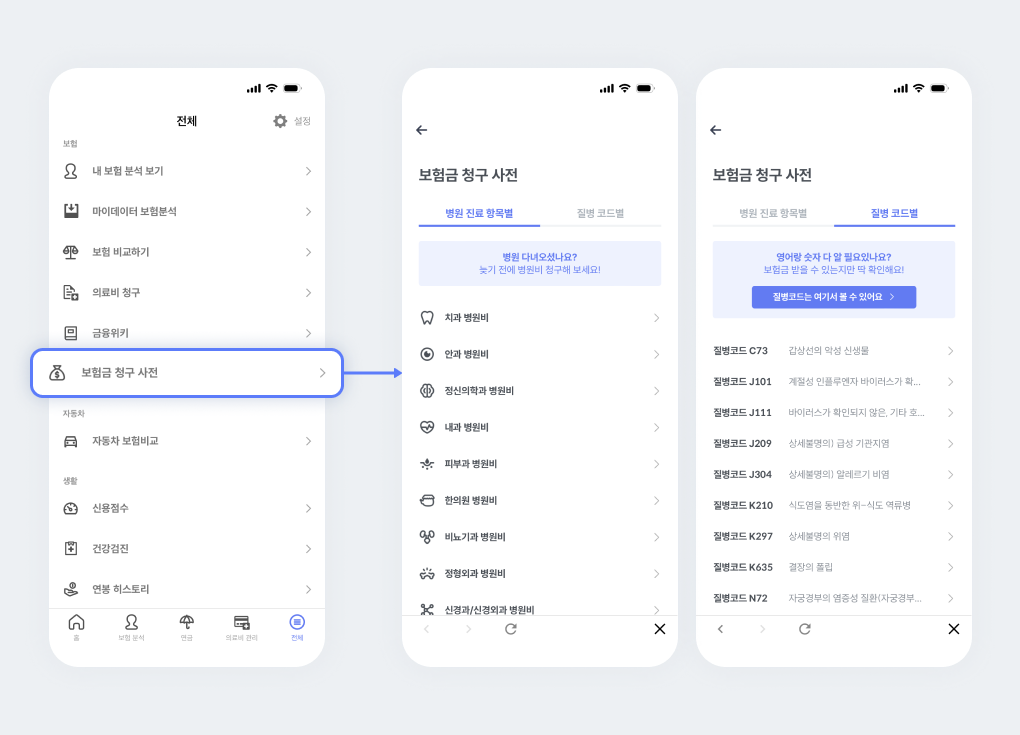

- [추가] ‘보험금 청구사전’

- 보험금 청구 가능한 질병, 진료 항목 리스트

- 병원 가기 전, 병원 다녀온 후 보험금 받을 수 있는지 확인해 보세요

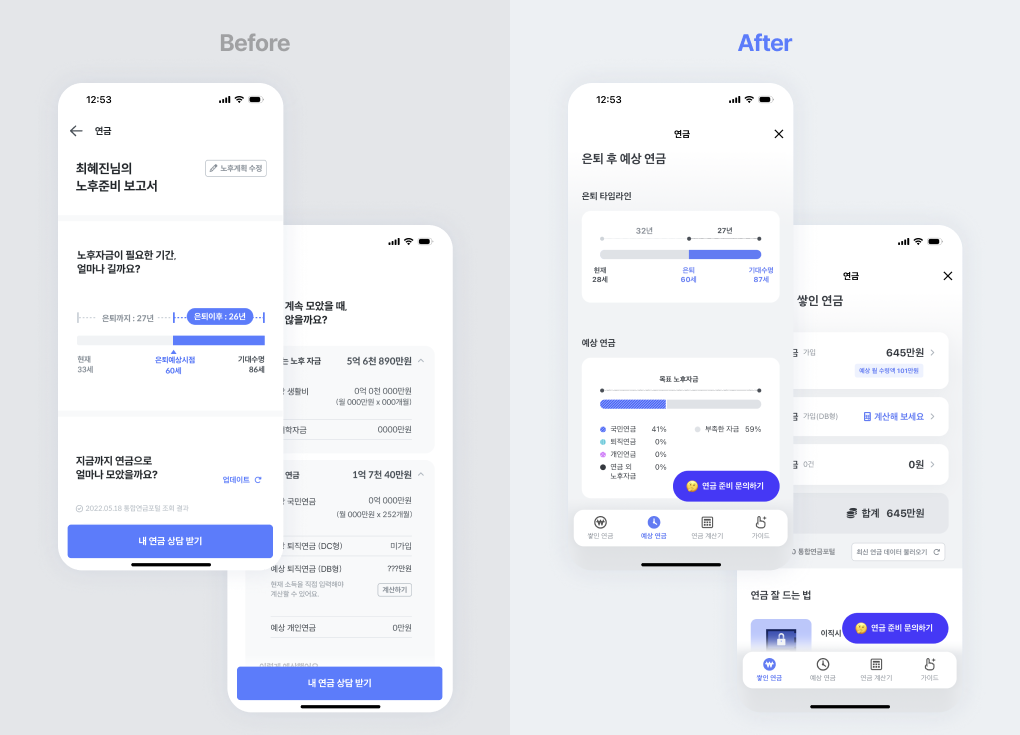

- [업데이트] ‘연금 서비스’

- 목적 별로 기능 탭을 하나씩 분리해 딱 필요한 내용만 확인할 수 있어요

- 보기 쉬운 표와 그래프를 추가해 내 연금 상황을 한눈에 보고 예측할 수 있어요

두 가지 업데이트 소식들이 더 정확히 어떤 도움이 될 수 있는지 함께 톺아볼까요?

👋 ‘보험금 청구사전’ 이 생겼어요

보험금 청구사전이란?

병원 가기 전에, 병원 다녀온 후에 보험금 청구 가능한지 힘들게 검색해 보지 마세요.

시그너플래너에서 쉽게 요약 정리해둔 정보를 언제든 꺼내 보실 수 있도록 ‘보험금 청구사전’을 준비했어요.

- [1] 진료 항목별 보험금 청구 될까?

- 예 : 피부과나 한의원도 보험금 청구 가능할까?

- 병원 가기 전이나 다녀온 후에 확인해 보세요 병원비 부담이 적어질 거예요!

- [2] 질병코드 별로 보험금 청구 될까?

- 예 : 병원에 가서 알레르기 비염 진단을 받고, 한국질병분류번호 ‘J303’이 적힌 진단서를 받았다면 보험금 청구 가능해요!

- 병원 다녀오신 후 진단서나 처방전을 받았다면 보험금 청구 가능한지 확인해 볼 수 있어요.

시그널플래너에서 ‘보험금 청구사전’ 찾는 법, 이미지를 확인해 주세요.

🤝 ‘연금 서비스’ 보기 더 편해졌어요

‘연금 서비스’ 업데이트란?

기존 연금 서비스는 거의 모든 기능이 한 페이지에 들어가 있었어요.

이번 업데이트로 ‘연금’ 서비스를 목적에 따라 총 4개 탭으로 분리했어요.

보기 쉬운 표와 그래프를 추가해 내 연금 상황을 한눈에 파악하고 예측할 수 있어요.

- ‘연금 서비스’로 이만큼 확인해 볼 수 있어요!

- (1) 지금까지 쌓인 연금 (2) 은퇴 후 예상 연금 (3) 연금 계산기 (4) 연금 가이드

- 국민 연금 나중에 매월 얼마씩 받을 수 있을까? 개인 연금은 매월 납입 금액과 복리에 따라 어떻게 달라질까?

- 그동안 궁금했던 내 연금 상황이 훨씬 선명해졌어요.

더 뚜렷한 ‘연금 서비스’ 미리 확인해 보세요.

‘연금 서비스’ 이렇게 변했어요.

- 목적 별로 탭이 나눠졌어요. 궁금했던 내용만 빠르게 확인해 보세요.

- (1) 지금까지 쌓인 연금 (2) 은퇴 후 예상 연금 (3) 연금 계산기 (4) 연금 가이드

- 탭마다 보기 쉬운 그래프가 추가돼 연금 상황을 한눈에 파악할 수 있어요.

내 연금 상황을 더 현실적으로 가늠해 볼 수 있어요.

- 국민 연금, 나중에 매월 얼마씩 받을 수 있을까?

- 개인 연금, 월 납입 금액을 늘리거나 줄이면 나중에 받을 수 있는 월 수령액 어떻게 변할까?

- 복리 효과 계산부터 세액공제까지 내 연금 상품 조건에 맞는 예상 수령액은 얼마일까?

🔎 ‘시그널플래너’가 기능을 만들고, 고치는 이유

‘보험금 청구사전’ 비하인드

- 그동안 이런 점이 불편하셨을 거라 생각했어요.

- 병원 다녀와서, 가기 전에 보험금 청구 가능한지 알아보고 싶은데

- 인터넷에 검색하면 말이 전부 다르고, 단어가 어려워요.

- 클릭하는 게시글마다 결국 보험 상품 소개이거나, 보험 추가 가입 권유해서 부담스러워요.

- 시그널플래너가 해결해 볼게요.

- 흩어져 있는 사실 정보를 모으고, 쉬운 단어로 바꾸었어요.

- 먼저 보험금 청구 가능한지 확인해 보고

- 바로 보험금을 청구하거나 더 궁금한 점은 시그널플래너에 물어볼 수 있어요.

‘연금 서비스’ 개선 비하인드

- 이렇게 시작되었어요.

- 기존 연금 서비스는 한 페이지 안에 거의 모든 기능이 있었어요.

- 실제 사용자분들께 기능에 따라 페이지가 구분되면 좋을 것 같다는 피드백을 받았어요.

- 그래서 실제 사용자가 더 편하고, 쉽게 이해할 수 있도록 목적 별로 탭을 나누었어요.

- ‘연금 서비스’ 이렇게 변신했어요.

- ‘시그널플래너’는 속 시원해지는 금융 경험을 만드는 걸 가장 중요하게 생각해요.

- 흩어져 있던 금융 정보들이 정확한지 확인하고, 누구나 쉽게 이해할 수 있도록 만들고자 해요.

- 내 연금 상황도 보기 쉬운 그래프와 표를 통해 모두가 한눈에 파악할 수 있길 바랐어요.

초여름의 업데이트는 이런 이야기와 마음들이 모여 진행되었어요!

‘시그널플래너’는 앞으로도 선명한 금융 정보를 제공해 후련한 금융 경험을 만들기 위해 사용자의 이야기를 가까이서 혹은 멀리서라도 듣고 개선하기 위해 노력하겠습니다.

✋🏻 잠깐만요!

👉 아래 파란색 버튼을 눌러 시그널플래너의 다양한 금융 서비스를 만나 보세요!

👉 시그널플래너 → 하단 메뉴 ‘전체’ → 보험금 청구 사전 에서도 확인해 보세요.

👉 시그널플래너 → 하단 메뉴 ‘연금’ 에서도 확인해 보세요.

시그널파이낸셜랩 보험대리점의 개인 의견이며 이로 인한 이익 또는 손실은 보험계약자 등에게 귀속됩니다.

시그널파이낸셜랩 보험대리점(협회 등록번호 : 2020050020)

본 광고는 광고심의기준을 준수하였으며, 유효기간은 심의일로부터 1년입니다.

준법감시인 심의필 제2023-54호(2023. 06. 27 ~ 2024. 06. 26)